La respuesta es sí. Es un buen negocio para sus socios, empleados y proveedores principales, los market makers (creadores de mercado). Es más dudoso que sea un buen servicio para sus clientes y la teórica valoración de 40.000 millones de dólares (M$), que es la que parece buscan con su salida a bolsa, es cuando menos exigente.

Hasta ahora la compañía era muy hermética con sus cifras, pero ante su próxima salida a bolsa ha tenido que desglosar una gran cantidad de datos.

¿Es un buen negocio?

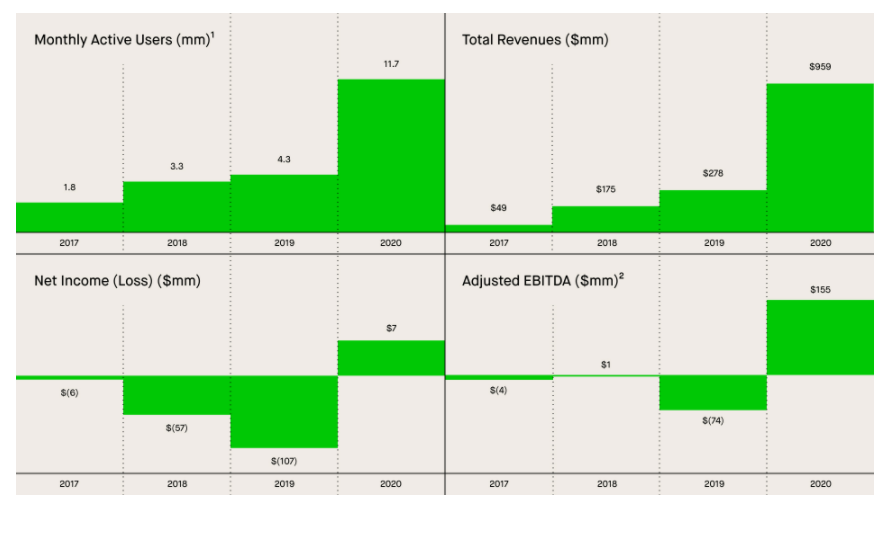

Sí, Robinhood ha conseguido crear un buen negocio. Tiene actualmente 18 millones de cuentas fondeadas a las que les saca una media de 116$ por año. Si asumimos los ingresos actuales por cuenta, un margen de EBITDA como el de Charles Schwab, 38%, y una vida media de 4 años por cuenta de trading (fuente mi experiencia personal fundando y gestionando negocios de trading durante 12 años), significa que el cliente les genera un EBITDA de 176$ en 4 años, cuando tienen un coste de adquisición de tan solo 33$ en 2020 (fuente folleto de salida a bolsa Robinhood). Abajo el resumen del caso optimista (bull case) que vende Robinhood.

Fuente: Robinhood

Sin embargo, no hay que hacerse trampas al solitario. El negocio de bolsa es un negocio extremadamente cíclico, en donde los volúmenes caen el 50% cuando viene un mercado bajista y en donde las valoraciones de los brokers caen hasta un 80% (esto lo he vivido en primera persona en Selftrade). Robinhood proyecta la imagen de que el cliente estará allí siempre, ya que su churn actual es del 2% (¿contarán las cuentas vacías o solo las cerradas?). Pero esto no es así. Un cliente trader dura 4 años de media si hace trading en acciones pero sólo 9 meses si lo hace en derivados, y el negocio de derivados y criptodivisas es el 42% del total ahora mismo en Robinhood.

La cuenta mediana de Robinhood hoy es de 240$ (la media de 5.000$) lo que significa que una parte importante de su clientela lo está utilizando para «apostar». Y con las apuestas la mayoría de los inversores acaban perdiéndolo todo al cabo de un tiempo. Como comparación, la cuenta media de E-trade antes de ser adquirido por Morgan Stanley era de 69.000$.

Dicen que el 50% de sus clientes invierten por primera vez con Robinhood. Ni Robinhood ni muchos de sus clientes han vivido un mercado bajista como el de 2000 a 2002 o el de 2008 a 2010. Cuando llegue, la mayoría de ellos perderá dinero y no volverá al mercado en muchos años. Y cuando lo haga, es muy posible que vuelva con una inversión en fondos indexados o ETFs (ya habrá aprendido).

En todo caso es un negocio que puede ser rentable y probablemente lo será. Otra cosa es que ahora mismo, como puede verse en la siguiente tabla,, no lo es. En el primer trimestre de 2021 perdió 1.444M$, y tuvo un flujo de caja negativo de 1.882M$. Además, tenía unos fondos propios negativos de 1.485M$.

¿Para quien es buen negocio?

Desde luego es un buen negocio para sus socios. Han invertido hasta la fecha 5.600M$ (fuente Techcrunch) y proponen una valoración de 40.000M$ en la salida a bolsa. También para sus fundadores, los cuales conservan un buen porcentaje de la sociedad. Y no solo eso, se han entregado a sí mismos acciones B que tienen 10 veces los votos de las A para controlar la sociedad, y además se van a pagar cada uno 225M$ en acciones. Son milmillonarios y se van a hacer aún más milmillonarios aunque pierdan los accionistas que entren en la salida a bolsa (estos últimos dos aspectos me recuerdan la historia de Adam Neumann y WeWork).

Es un negociazo para sus empleados. El Chief Financial Officer cobra 18M$ al año (increíble) y el Chief Legal Officer 30M$ (esto no es tan raro, más adelante cuando describimos los riesgos se verá por qué).

Por cierto, en la salida a bolsa los accionistas se diluirán en una cantidad aún indeterminada, pero significativa. A los 530 millones de acciones A y 130 millones de acciones B hay que unir 412 millones de acciones preferentes (que convierten a un precio más bajo), 120 millones de acciones en stock options y planes de acciones para empleados, 3.500M$ en notas convertibles (también a convertir a un precio más bajo). Ojo que además el período de lock up (período en que los socios actuales no pueden vender acciones) es de solo 6 meses, así que transcurrido este tiempo podrían existir grandes cantidades de acciones a la venta deprimiendo el precio.

Es un gran negocio para los market makers (creadores de mercado) y high frequency traders (brokers de alta velocidad). Entre estas entidades se encuentra Citadel, el mayor hedge fund del mundo, financiador de las campañas tanto de demócratas como de republicanos en USA y por tanto con buenas relaciones entre los políticos americanos.

Más del 80% de los ingresos de Robinhood vienen del Payment for Order Flow (pago por el flujo de acciones). Aquí hay dos tipos de ingresos: el ingreso por venta de información y el ingreso por el enrutado de órdenes.

Ingreso por venta de información (vendo que se ha lanzado una orden al mercado, pero se ejecutará a través de un bróker diferente a quien le he vendido la información). En este caso Robinhood le vende la información de la orden a un High Frequency Trader quien le paga a cambio. Veamos un ejemplo para ilustrarlo. Quiero vender 10.000 acciones de la empresa Apple. Apple en el mercado se compra a 9,5$ por acción y se vende a 10,5$ por acción. Ramón pone una orden limitada para vender a 9,3$ por acción. Una orden limitada busca el mejor precio en el mercado para toda mi orden, por eso la pongo por debajo del precio actual, para asegurarme que mi orden se hace entera a 9,5$ y entra la primera. Mi orden viaja al High Frequency Trader, que es un programa informático instalado en el sótano de la bolsa, con unas líneas de banda ancha de prestaciones muy superiores a las normales. El High Frequency Trader recibe la información antes que el mercado, introduce su orden y va a comprar mis 10.000 acciones a 9,3$ por acción e inmediatamente, en milésimas de segundo, las va a vender a 9,5$ por acción. Ha ganado sin ningún riesgo 0,2$ por 10.000 acciones= 2.000$ y los he perdido yo.

Ingreso por enrutado de órdenes. En segundo lugar, veamos el enrutado de órdenes. En el mismo caso, dicha orden ha sido enviada a un market maker, MM. MM es una entidad que recibe órdenes de compra y de venta sin pasar por el mercado y las ejecuta en sus libros internos. Este tiene la obligación de darle al cliente el mejor precio visible, pero no el mejor precio. Así, en el mercado Apple se puede vender a 9,5$ como hemos visto antes. Pero es que, en su libro interno, MM tiene órdenes de compra de otros clientes a 9,7$ por acción que no ha publicado, por cierto, que posiblemente son también clientes de Robinhood, quien le ha vendido la información. La orden que he puesto es por lo mejor (encuéntrame el mejor precio del mercado). MM comprará mis acciones a 9,5$ por acción, el precio visible, y venderá a 9,7$ por acción ipso facto sin ningún riesgo. Ha ganado 2.000$ y yo los he dejado de ganar.

Como cliente, la cuestión a analizar es el trade off entre el argumento comercial utilizado por Robinhood de que baja los costes del cliente, cobrando cero comisiones, y lo que estoy dejando de ganar o perder por que vendan mi información y mi orden al market maker. Sabemos dos cosas:

- Robinhood es de largo quien más porcentaje de sus ingresos tiene de market makers (3% de los ingresos de Schwab, 17% e-trade, 80% Robinhood, según CBS insights)

- Es el que más dinero recibe por 100 acciones de los market makers

Pero sobre todo sabemos una cosa. Si el cliente saliera ganando frente a pagar una típica comisión de 10$ por operación, tanto Robinhood como los market makers nos lo dirían, ¿no? Por lo tanto, hay que concluir que el cliente sale mucho peor parado, lo que no sabemos es cuánto peor parado. Personalmente sospecho que mucho, porque Citadel, el principal proveedor de Robinhood, gana mucho, pero mucho dinero, 4.200M$ en 2020.

Y aquí entramos en un terreno que me interesa especialmente. Según Robinhood su objetivo es democratizar las finanzas para todos. Pero democratizar es defender el bien común, y no parece que esté defendiendo muy bien el interés de sus clientes particulares. Además, uno de sus objetivos de empresa, es la transparencia….

El precio de la salida a bolsa

El precio filtrado a los medios es de 40.000M$. La última transacción se realizó a 11.700 M$ en 2020, así que es un buen retorno para todos, socios, asesores y colocadores. Esa valoración supondría que es un tercio de Charles Schwab, el líder de la categoría, con 13.800M$ en ingresos y 3.700M$ en beneficios. Por cierto, Schwab está cotizando en máximos históricos de valoración, y cuando hubo mercados bajistas bajó 54% en 2008 y 80% en 2002. Así, no es de extrañar que este sea el momento elegido para la salida a bolsa de Robinhood.

Evolución Precio Charles Schwab 1987-hoy

A continuación, analizamos en detalle la valoración propuesta. Si escogemos el múltiplo de ventas de Schwab (9x), la valoración de Robinhood sería de 19.000M$ (anualizando los ingresos del primer trimestre de 2021). Si lo hacemos por activos bajo custodia (1,2%) sería de 1.300M$, muy por debajo de la valoración propuesta, en torno a 40.000M$.

Un cálculo más del sector sería pensar que las cuentas de bolsa se pagan entre 100 y 300$ por cuenta. Pongamos 170$ como media, que es lo que pagó E-trade en su última transacción (yo las he comprado personalmente en 100€ por cuenta y eran bastante mejores que las de Robinhood). 170$ por 18M de cuentas tendrían un valor de 3.000M$. Pero es verdad que no capturaría el crecimiento de Robinhood. Creámonos que van a llegar a 100M de cuentas en 5 años, multiplicamos por un valor de 170$ por cuenta y lo descontamos a un coste del capital del 10% anual (1,10^5). Esto daría unos 10.000M$ de valoración.

Otro posible cálculo es asignarle a las 100M de cuentas en 5 años, 100$ de ingresos anuales por cuenta, un porcentaje de EBITDA sobre ventas parecido al de Schwab (38%), multiplicarlo por un múltiplo generoso de EBITDA, 12 veces, y descontarlo al 10% anual. Esto da 28.000M$.

Por lo tanto, para justificar 40.000 M$ de valoración tenemos que estar pensando que van a hacer más cosas, como por ejemplo convertirse en un exitoso neobanco (aunque sus incursiones hasta la fecha no han tenido éxito como la tarjeta o la cuenta de ahorro). O puede que la expansión internacional. Pero en Europa se van a encontrar con competidores bien fondeados como Trade Republic o Scalable Capital, que ya le han cogido el espacio. Y el mercado europeo no es el americano. El valor de mercado del mercado de Apuestas Deportivas es la mitad del de USA, para dar un dato. El valor de mercado del Eurostoxx 50 es menos del 10% del S&P500. Sospecho que Asia no será más fácil.

Riesgos de la compañía

No voy a entrar en profundidad en otros temas para reducir la longitud del post. Pero es un negocio de riesgo. Entre las causas:

- El negocio de trading es muy cíclico.

- La publicidad negativa que está atrayendo el payment for order flow y que podría acabar provocando cambios legislativos dramáticos para el negocio en el medio plazo.

- La batería de acciones legales contra la sociedad. Acarrea la mayor sanción de la historia a un bróker, 70M$, más de 100M$ acumulados en sanciones, pero es que tiene pendientes una ristra importante de pleitos por diferentes razones. Y los pleitos en Estados Unidos pueden ser mil millonarios.

- Se han acogido a una excepción por empresa emergente. Según esa excepción, pueden publicar información limitada sobre sus cuentas y la remuneración de fundadores y ejecutivos.

Conclusión

En resumen, pensamos que es Robinhood es un buen negocio en el que algunos parecen ganar más que otros. Es buen momento para acordarse de que, si no pagas por un servicio, no eres el cliente, sino el producto siendo vendido a otro.

Ramón,

Cuanta razón tienes en tu análisis pero falta añadir un dato muy importante a tu análisis que justifica la valoración de salida de Robinhood. La razón por la que tantas empresas americanas están con unas valoraciones desorbitadas es la gran cantidad de dinero que hay en el mercado listo para ser invertido en lo que sea a la valoración que sea. El tiempo pondrá el valor real a esta y a otras muchas compañias.

Me gustaMe gusta

Gracias, Alberto. Muy de acuerdo, cuando baja la marea se ve quien está nadando desnudo..

Me gustaMe gusta

Lo clavaste, casi un año después mira cómo está el mercado. Saludos

Me gustaMe gusta

Gracias, Miki

Me gustaMe gusta