Leyendo un artículo de Paul Gompers, profesor de la Harvard Business School, di con un ensayo suyo, How do Venture Capitalists make decisions? by Paul Gompers, William Gornall, Steven N. Kaplan, Ilya A. Strebulaev, sobre la toma de decisiones en los fondos de capital riesgo (fondos de Venture Capital, fondos VC) en Estados Unidos, que me ha parecido interesante compartir. Es un artículo fundamentalmente dirigido a emprendedores que trabajen o piensen trabajar con fondos de capital riesgo. Si vas a tenerlos como socios, es importante conocer cómo funcionan, cómo toman sus decisiones y cuáles son sus objetivos.

Para empezar, una pequeña introducción sobre por qué son importantes los fondos de capital riesgo en Estados Unidos:

- Kaplan y Lerner estiman que el 0,25 % de las empresas de nueva creación (startups en su texto) en Estados Unidos recibe este tipo de financiación, y sin embargo, estas suponen la mitad de las salidas a bolsa en dicho país.

- Gornall y Strebulaev estiman que las compañías financiadas por estos fondos suponen el 25 % de la capitalización de los mercados estadounidenses y el 44 % de la inversión en investigación y desarrollo.

El estudio comprende entrevistas a 885 fondos de capital riesgo en Estados Unidos con preguntas en 8 áreas: i) cómo toman sus decisiones de inversión, ii) cómo generan sus oportunidades, iii) cómo valoran, iv) cuál es la estructura del pacto de socios, v) cuál es su valor añadido post-inversión, vi) a quién venden sus inversiones, vii) cómo es su organización interna y viii) cómo se relacionan con sus inversores. No voy a escribir sobre todas ellas, sino que lo haré solo sobre algunos de los temas que me han parecido más relevantes.

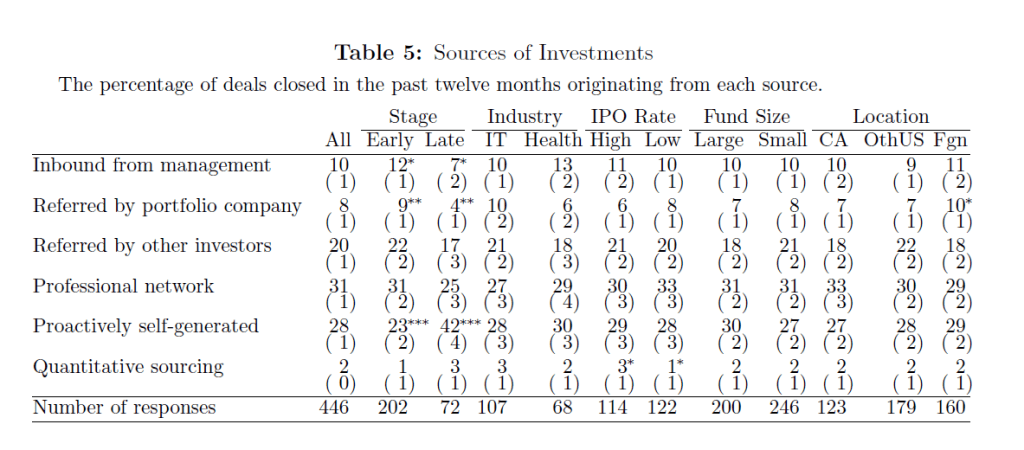

A la hora de seleccionar inversiones, ¿de dónde obtienen los fondos VC las oportunidades?

- 31 % de sus propias relaciones profesionales.

- 28 % son activamente generadas, se va a buscarlas sin contacto previo.

- 20 % son referidos por otros inversores.

- 10 % vienen directamente sin ningún tipo de introducción.

- 8 % referidos por otras compañías invertidas.

- 2 % viene del tratamiento de bases de datos cuantitativas.

En Bewater tenemos números algo distintos (como se verá a lo largo del artículo, somos bastante diferentes del fondo VC mediano). Así, un 45 % de nuestras inversiones han venido por nuestras relaciones profesionales, un 36 % por otros inversores y un 19 % las hemos buscado proactivamente. Carecemos de momento de inversiones referidas por otras compañías invertidas, y no hemos invertido en ninguna sociedad que haya entrado en contacto con nosotros a puerta fría.

¿Qué es más importante a la hora de tomar la decisión de inversión? ¿El equipo o el negocio?

El 95 % de los fondos VC mencionan el equipo como un factor crítico y el 47 % como el más crítico (segunda parte de la tabla). El modelo de negocio es mencionado como importante por el 83 %, pero solo el 10 % lo mencionan como el más crítico. De esto ya hablamos en otro artículo, Invertir en el negocio o en el emprendedor.

Personalmente estaría con la opinión minoritaria en este caso. Me parece que un buen modelo de negocio se puede gestionar con un equipo mediocre, pero que un mal modelo de negocio no hay buen equipo que lo levante.

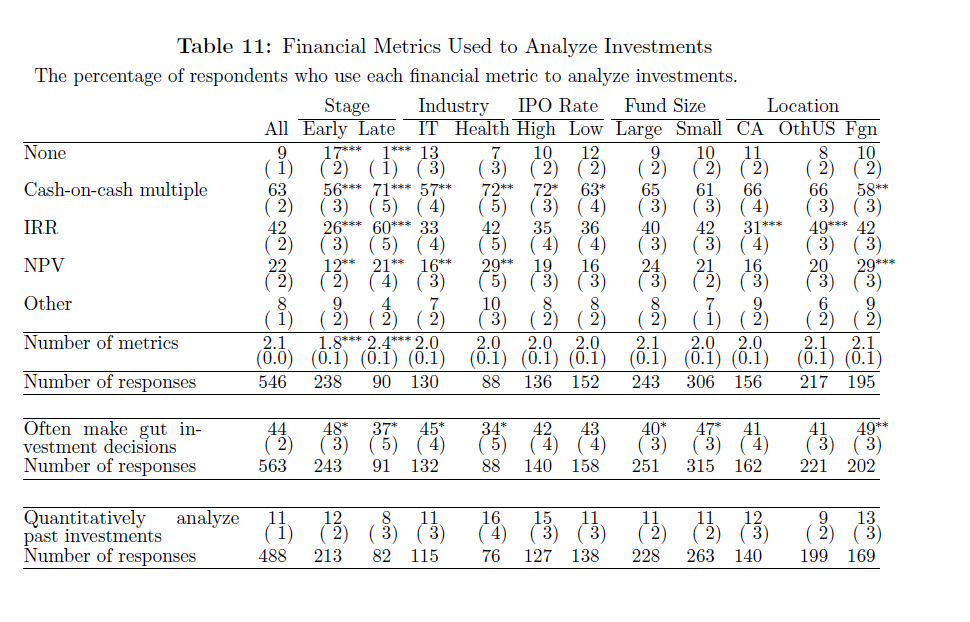

¿Cómo valoran los fondos VC las compañías en que invierten?

Muy pocos usan el descuento de flujos de caja para valorar las compañías. La métrica principal es proyectar por cuanto dinero se va a vender en unos años la sociedad y obtener un múltiplo de lo invertido (por ejemplo, 5 veces lo invertido). Es curioso que el 9 % de los encuestados y el 17 % de los que invierten en fases tempranas, no utilizan ninguna métrica numérica a la hora de decidir su inversión. Así mismo, 20 % de todos los fondos VC y 31 % de los que invierten en etapas tempranas, no proyectan los flujos de caja de las sociedades.

En Bewater estamos de nuevo en una posición minoritaria. Aunque calculamos el cash-on-cash multiple (múltiplo de la inversión realizada) y la tasa interna de retorno (TIR), y añadimos múltiplos comprables de mercado, lo que prima es el NPV (Net Present Value o, en castellano, descuento de flujos de caja) descontándolo a una tasa ajustada por el riesgo que estimamos, que va del 17,5% al 22,5%.

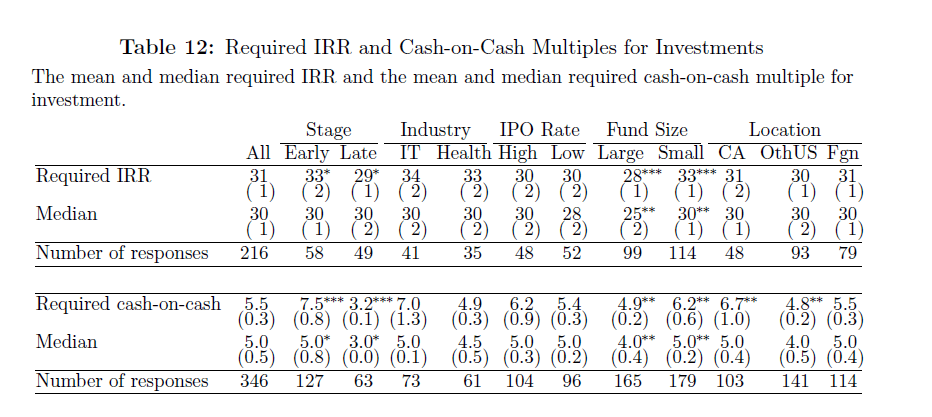

¿Qué rentabilidad requieren para sus inversiones?

Esto es muy interesante que lo conozcan los emprendedores. La mediana es del 30 % anual en términos de TIR (tasa interna de retorno) y la mediana también es 5,5x la inversión.

Fruto de nuestro modelo, que es invertir en compañías con flujo de caja positivo o la caja para llegar al mismo, nuestra tasa mínima de TIR sería del 17,5% y nuestro cash-on-cash de 3x. De nuevo bastante diferentes al fondo VC mediano.

¿Están los unicornios sobrevalorados?

Esta pregunta me ha hecho gracia. El 91 % de los inversores piensa que sí, incluso aquellos que han invertido en los mismos. Siendo así, ¿por qué siguen invirtiendo en ellos? En mi opinión porque piensan que tienen más y mejor información, y serán capaces de venderle algo sobrevalorado al siguiente comprador.

Para Bewater sería muy raro invertir en un potencial unicornio (empresa privada con una valoración de más de 1.000 M€). Hay mucha competencia por ellos y la mayoría (por no decir todos) cotizan a más de 10 x ventas, lo cual es uno de los criterios de exclusión para Bewater.

¿Qué se suele introducir en los pactos de socios?

El 81 % de los fondos VC incluyen los pro-rata rights (derecho a participar en siguientes ampliaciones). Estos son equivalentes al derecho de adquisición y suscripción preferentes que vienen por defecto en el Código de Comercio Español. No sucede así en Estados Unidos y por eso los inversores lo incluyen.

Muchos (53 %) incluyen cláusulas de liquidación preferente (participation en la tabla), aunque no la inmensa mayoría, como a veces se hace creer. Un 47 % no lo hace.

Muchos (43 %) incluyen obligaciones de vender en un determinado tiempo o de reembolsar la cantidad invertida (redemption rights en la tabla).

Cumulative dividends son unos hipotéticos dividendos que se van acumulando durante el tiempo y que mejoran la participación del inversor cuando se liquida la participación. Se usa en un 27 % de los casos.

Full rachet antidilution son cláusulas de antidilución para los inversores. Se utilizan en un 27 % de los casos y liquidación preferente doble en un 19 % de los casos.

Del valor de dichas cláusulas ya hablamos en otro artículo, Las acciones con cláusulas de liquidación preferente y antidilución valen más que las que no las tienen.

En Bewater no pedimos ninguna de estas cláusulas (liquidación preferente, antidilución, dividendos acumulativos) porque desalinean los intereses de los inversores. Como inversores minoritarios, queremos estar alineados al máximo con los emprendedores, y estas cláusulas en que “yo gano y tu pierdes” son un potencial semillero de problemas.

¿Cómo se venden las empresas?

Un 53 % a través de una operación de fusión o adquisición. Un 15 % a través de salida a bolsa y el resto, un 32 %, no consigue sus objetivos y pierde dinero. Como estos resultados vienen de una declaración, los autores han contrastado este dato con la realidad, siendo esta que las empresas en que se pierde dinero no son el 32 % declarado sino el 46 %. A notar que la muestra está además sesgada favorablemente, pues la mediana de fondo VC entrevistado es del primer cuartil de la distribución de fondos en Estados Unidos (los fondos con mejores resultados contestaron la encuesta en mayor medida que los fondos con peores resultados).

En Bewater hemos vendido una empresa a través de un proceso organizado a un inversor industrial (MA), Repsol, y otra a la emprendedora perdiendo dinero (Failure). Todavía es pronto para que saquemos conclusiones con respecto a nuestra cartera con respecto a este punto.

¿Cómo se toman las decisiones en los fondos VC?

En el 49 % de los casos por unanimidad, en un 20 % por consenso con derecho a veto por parte de algún miembro del Comité de Inversión y en un 15 % por mayoría de los miembros.

En Bewater estaríamos en la opción de consenso, de nuevo fuera de la opción mayoritaria.

Conclusión

Si eres un emprendedor y consideras ser invertido por un fondo de capital riesgo, te conviene conocer cómo funcionan los fondos VC en general y aquel que va a ser tu socio en particular. Y si consideras tener a Bewater como socio, este artículo ilustra algunas de nuestras diferencias frente a la mayoría de los fondos.