Bewater Asset Management (Bewater AM) es una nueva gestora de fondos que va a contribuir a solucionar la habitual falta de liquidez de la inversión en compañías no cotizadas. Para ello Bewater AM creará un fondo Bewater por cada compañía en la que invierta, de manera que inversores profesionales podrán elegir en qué empresas quieren invertir. Las participaciones del fondo podrán ponerse a la venta en bewaterfunds.com y las podrán comprar los inversores registrados en la misma.

Bewater Funds es la primera gestora de su naturaleza en Europa. Está fundada por un equipo experimentado que ha fundado o invertido en más de 40 compañías privadas. Los fundadores son Ramón Blanco, François Derbaix y Unai Ansejo.

El problema que pretendemos resolver

La inversión en compañías no cotizadas en España es tremendamente ilíquida. Incluso yendo bien las sociedades, los períodos de desinversión medios son cercanos a la década. Los inversores saben cuándo invierten pero no tienen ninguna idea de cuándo podrán vender, y en general no tendrán más opción que esperar pacientemente una eventual venta global de la empresa dentro de muchos años. ¿Por qué hay tan poca liquidez para este tipo de inversiones?:

1. Los trámites

Para vender participaciones en una empresa no cotizada hay que pasar por numerosos trámites (renuncia al derecho de adquisición preferente de los socios, Junta General de Socios o Accionistas, notario) que llevan tiempo, costes y suponen posibilidades de desacuerdo entre los socios.

2. El derecho de adquisición preferente reduce drásticamente la liquidez

El derecho de adquisición preferente que tienen los socios actuales en todas las sociedades limitadas españolas y en algunas sociedades anónimas que lo contemplan en su pacto, reduce drásticamente la liquidez. Reduce la liquidez porque el nuevo comprador pierde siempre: si los socios actuales le dejan comprar es que ha pagado de más (porque a este precio los insiders, que están mejor informados, no compran), y si compra a buen precio entonces no acaba pudiendo hacerlo porque los socios actuales ejercen su derecho de adquisición preferente. Frente a estos dos escenarios negativos, la mayoría de inversores potenciales optarán por no trabajar “en vano” y optarán por no realizar una oferta.

3. Falta de información

La información pública sobre las empresas privadas suele ser muy limitada.

Estas tres razones (los trámites, el derecho de adquisición preferente y la falta de información), suelen provocar que en general sean los socios actuales los que recompren las participaciones, y lo suelen hacer con un descuento de liquidez que suele ser muy elevado. Si un socio quiere vender sus participaciones a otro inversor, este suele hacerlo a un precio entorno al 30% más bajo que el de una ampliación de capital. Se trata del descuento de liquidez. Incluso hemos visto casos donde las compra-ventas de participaciones se realizaban con un descuento de liquidez del 50% .

La solución

El objetivo de Bewater Funds es el de permitir invertir en una selección exclusiva de compañías no cotizadas con mayor liquidez que la actual. Para ello va a crear un fondo por cada compañía en la que vaya a invertir, de manera que cada inversor pueda elegir qué compañías prefiere. Además, desde el mismo momento en que el inversor disponga de las participaciones de un fondo, las podrá poner a la venta con un solo clic, sin esperar plazos, trámites ni estar sujeto al derecho de suscripción preferente.

Los vehículos de inversión son Fondos de Inversión de Capital Cerrado (FICCs), vehículos regulados por la CNMV, con código ISIN, auditados y gestionados por Bewater Asset Management SGEIC, sociedad registrada en la CNMV con el número 134.

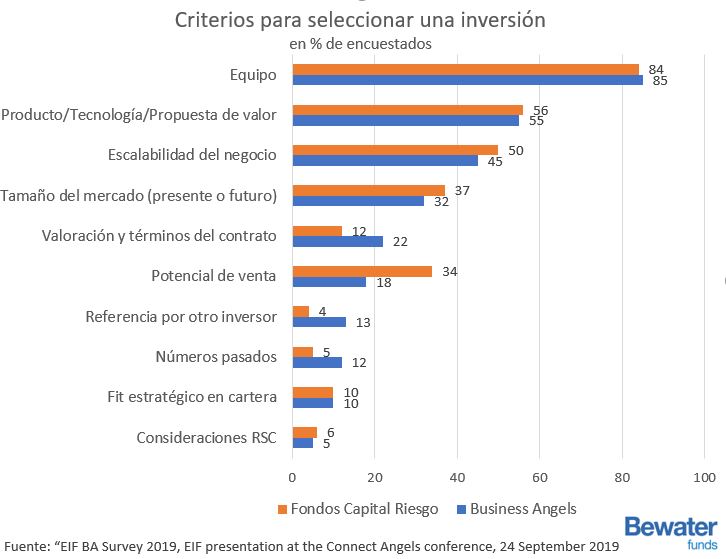

Qué empresas buscamos

Buscamos excelentes empresas para invertir. Las principales condiciones son las siguientes:

- Flujo de caja positivo o con suficiente financiación para llegar a tenerlo

- Un elevado crecimiento en ventas

- Una valoración inferior a 10 veces las ventas esperadas de los 12 próximos meses

- Unas cuentas auditadas

- Un inversor profesional en su accionariado con un pacto de socios que proteja a los minoritarios

La primera inversión es Traventia (una de las empresas con mayor crecimiento en Europa según el Financial Times) invertido por Bewater Traventia FICC.

Quien puede invertir

En general pueden invertir inversores profesionales. Ver mayor detalle en la página web.

Ventajas para las empresas

- Menor coste de financiación que acudiendo a un mercado oficial (listar una compañía en el MAB puede tener un coste superior a los 300.000€ y un coste anual superior a los 100.000€).

- Puesta en valor de la sociedad, por el refrendo que supone su selección por el equipo de la Sociedad Gestora.

- Apoyo del equipo de la Sociedad Gestora al crecimiento de la empresa.

- Estabilidad en la gestión de la sociedad, cuyo pacto de accionistas e inversor profesional permanecen.

- Posibilidad de simplificar la estructura de capital de la empresa, agrupando en un único Fondo a varios inversores minoritarios.

- Acceso a un nuevo socio institucional, el Fondo, que podría acudir a futuras ampliaciones de capital si fueran necesarias, o comprar más participaciones a los socios actuales.

- La compañía puede ganar notoriedad entre los inversores registrados en la web de la Gestora.

Ventajas para los inversores

- Pre-selección de compañías por parte de la gestora, compuesta por un equipo que ha realizado más de 40 inversiones y más de 10 desinversiones en compañías privadas.

- Tutela de la inversión por la Sociedad Gestora, que exige a todas las empresas participadas un pacto de socios que proteja a los socios minoritarios y la presencia de un inversor profesional aprobado por la Sociedad Gestora.

- Posibilidad de invertir en un solo fondo, o diversificar a través de la inversión en varios fondos sin tener que invertir en todas las empresas participadas.

- Mayor liquidez que la inversión directa en compañías privadas, pues las participaciones se pueden poner a la venta de forma muy sencilla en la plataforma.

- Bajas comisiones en comparación con la media del sector del capital riesgo (1% de gestión y 10% sobre plusvalías, más o menos la mitad de lo que suelen cobrar las gestoras de capital riesgo)

- Acceso a información periódica sobre los resultados de las empresas participadas.

Equipo fundador

El equipo está compuesto por profesionales con mucha experiencia en la creación, inversión y desinversión en compañías no cotizadas:

Ramón Blanco

Ramón es co-fundador y CEO de Bewater Asset Management (la gestora de Bewater Funds), co-fundador y consejero de Indexa Capital (del mismo grupo que Bewater).

Es graduado en Administración de Empresas y Derecho por ICADE (E3). Tiene un MBA por Harvard Business School y una beca Fulbright. Comenzó su carrera trabajando en marketing en Unilever, continuó en Banca de Inversión en Banco de Santander y en 1999 fundó Selftrade.es, un broker online cuya matriz salió a bolsa en Francia. En el año 2002 Selftrade fue vendido a Boursorama Banque (perteneciente al grupo SG con una capitalización bursátil de 1.000 mill. €). En Boursorama Banque Ramón fue Deputy CEO (Francia), Presidente de Onvista Bank (Alemania), Vice Presidente de Selftrade Bank UK.

Ramón ha sido además inversor en numerosas startups (entre las cuales idealista donde ha multiplicado su inversión por 8, Sindelantal, etc.), 15 veces jugador internacional en rugby por España y es Profesor del Máster en Banca y Finanzas de Garrigues.

Ver perfil en Linkedin

François Derbaix

François es co-fundador y consejero de Bewater AM, co-fundador y co-CEO de Indexa Capital.

Emprendedor, co-fundador también de Aplazame, Toprural, Rentalia y Soysuper. Además de fundador, fue CEO de Toprural desde 2000 hasta 2012 cuando se vendió la empresa a HomeAway (posteriormente adquirida por Expedia). También es inversor privado en más de 35 negocios Internet en España y Bélgica, entre los cuales Kantox, Tiendeo, Reclamador, Deporvillage, We Are Knitters, … Desde 2014 es el primer inversor privado seleccionado por el Fondo Europeo de Inversión (EIF) para coinvertir en España (mediante el Fondo Isabel la Católica de Axis-ICO, gestionado por el EIF).

Es Ingeniero de Gestión por la Universidad Católica de Lovaina (1997), graduado primero de su promoción suma cum laude, y ex-consultor en The Boston Consulting Group en Bruselas y Paris (1997-1999).

Ver perfil de Linkedin

Unai Ansejo

Unai es co-fundador y consejero de Bewater AM, co-fundador y co-CEO de Indexa Capital.

Es Inversor Institucional con más de diez años de experiencia en la gestión de planes de pensiones (Itzarri EPSV) y grandes patrimonios (Consulnor Gestión). Anteriormente fue analista para el front-office de BBVA en Accenture.

También tiene una amplia formación académica financiera: es Licenciado en Ciencias Físicas y Doctor en Economía por la Universidad del País Vasco, CFA Charter Holder y Profesor del Máster interuniversitario en Banca y Finanzas Cuantitativas.

Ver perfil de linkedin

Alineación de intereses

Nos alineamos con nuestros inversores:

- La Gestora va a invertir su propio dinero en todas y cada una de las compañías que invierta.

- Con la comisión sobre las plusvalías (carried interest), la Gestora está incentivada a la creación de valor para el inversor.

Quienes son los socios de Bewater

Bewater Asset Management es una filial al 100% de Bewa7er Market S.L. cuyos principales inversores son los 3 emprendedores arriba mencionados, Cabiedes & Partners, All Iron VC (de los fundadores de Ticketbis), Pedro Luis Uriarte, Viriditas Ventures (Yago Arbeloa) y Fides Capital.

Si quieres seguir la actividad y los fondos disponibles en Bewater Funds, puedes darle al botón «Seguir el blog» arriba a la derecha de esta página. Si eres un inversor profesional, puedes Darte de alta.

Nota histórica: una historia que viene de lejos

Primer intento en 2014: Bewa7er Market (bewa7er.com)

Para aquellos fanes de la historia de las compañías, Bewater Funds es un ejemplo de perseverancia. El equipo fundador lanza una primera versión del negocio en el verano de 2014 bajo el nombre de Bewa7er Market S.L. y el dominio bewa7er.com. En este primer intento, reservado a inversores profesionales, la fórmula legal elegida es un mercado de contratos de cuentas en participación, actividad no regulada al no encontrarse los contratos de cuentas en participación entre los instrumentos contenidos en el art. 2 de la Ley del Mercado de Valores.

A los dos meses de lanzar el servicio, de acuerdo con el regulador, el equipo concluye que sería preferible encontrar una manera de ofrecer la inversión a través de un vehículo regulado.

Segundo intento en 2016: Bewater Fund FCR (bewaterfund.com)

En la primavera del 2016, se constituye un Fondo de Capital Riesgo por compartimentos con cinco compañías en su interior. Cada compartimento invertía en una sola empresa participada y los inversores profesionales podían elegir en qué compartimentos querían invertir. Por diversas razones dicho fondo no pudo llegar a inscribirse y la constitución del fondo tuvo que anularse.

A la tercera va la vencida, en 2018: Bewater Funds (bewaterfunds.com)

Finalmente, el proyecto por fin puede hacerse realidad, de manera absolutamente pionera en Europa, como una gestora de fondos de inversión de capital cerrado. En 2017 presentamos la petición de autorización de la Gestora (una SGEIC, Sociedad de Gestión de Entidades de Inversión Colectiva que gestionará FICCs, Fondos de Inversión de Colectiva de tipo Cerrado) y a principios de 2018 la CNMV nos autoriza a iniciar nuestra actividad.