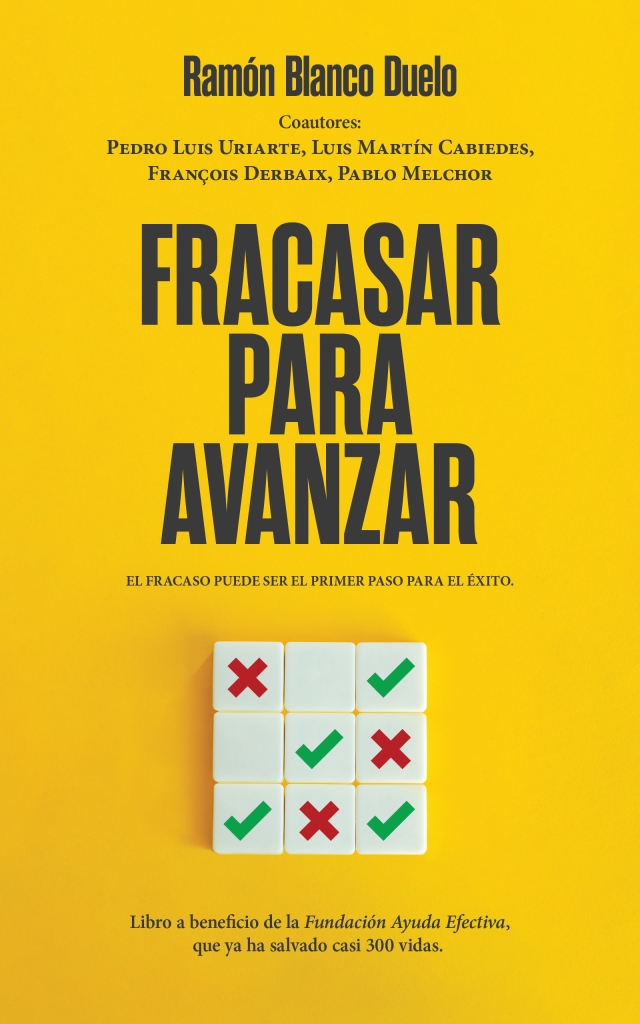

Recientemente he publicado el libro Fracasar para avanzar en Amazon, junto con una serie de coautores de lujo: Pedro Luis Uriarte, Luis Martín Cabiedes, François Derbaix y Pablo Melchor. El libro es benéfico, y todos los ingresos van a la Fundación Ayuda Efectiva, de la cual hablaré más adelante.

El libro se escribe con un doble propósito:

- Desestigmatizar el fracaso empresarial. Si emprendes, lo más probable estadísticamente es fracasar. Desde este punto de vista, carece de sentido estigmatizar a aquel que ha fracasado en su emprendimiento. Esto es algo que no ocurre en Estados Unidos (este tema lo cubrimos ya en otro post en Bewater, el emprendedor exitoso tiene mayor posibilidad de repetir éxito, el emprendedor que fracasó con anterioridad, tiene mayores probabilidades de éxito que el emprendedor novato) pero que sigue ocurriendo en Europa Continental en general y en España en particular. El libro relata cómo personas que ha tenido cierto éxito con sus emprendimientos, también ha tenido fracasos importantes a lo largo del camino.

- Visto que lo normal si se emprende es fracasar, hay que aprender a fracasar bien. De un fracaso hay que salir con la reputación lo más intacta posible y con la posibilidad de emprender de nuevo. Esto supone salir sin deudas personales, sin un problema reputacional que haga que nadie quiera asociarse con nosotros de nuevo o sin un problema de salud que nos impida volver a empezar. Todo ello se puede aprender.

El libro consta de 13 capítulos, y de cada uno de ellos se extrae un aprendizaje que espero sirva al lector para no repetir los mismos errores que cometieron los autores . Los capítulos del libro son los siguientes:

Introducción. Ramón Blanco.

Capítulo 1. El partido de rugby entre España y los All Blacks, el más visto de la historia de España. Ramón Blanco.

Capítulo 2. Doblar el riesgo en una apuesta ya muy arriesgada. Ramón Blanco.

Capítulo 3. Problemas con la cultura de la empresa pueden acabar con la misma. Ramón Blanco.

Capítulo 4. Las adquisiciones de compañía habitualmente destruyen valor. Ramón Blanco.

Capítulo 5. El trabajo no es lo más importante en la vida. Ramón Blanco.

Capítulo 6. Si lanzas una startup, asegúrate bien que existe un mercado. Ramón Blanco.

Capítulo 7. Construir un gran banco requiere fracasos por el camino. Pedro Luis Uriarte.

Capítulo 8. Convertir los fracasos en experimentos. Luis Martín Cabiedes.

Capítulo 9. Prepararse para lo peor, porque es el resultado más probable. François Derbaix.

Capítulo 10. El éxito profesional también puede ser un fracaso. Pablo Melchor.

Capítulo 11. Algunas frases que me gustan y se pueden aplicar a los negocios. Ramón Blanco.

Capítulo 12. Principales aprendizajes del libro.

Capítulo 13. Currículum Vitae de los escritores (dramatis personae).

Agradecimientos.

El libro incluye, además, algunas frases sobre el fracaso que me parecen especialmente relevantes. Por ejemplo:

“Para aprender a triunfar primero tienes que aprender a fallar”. Michael Jordan.

“You learn nothing from your successes except to think too much of yourself. It is from failure that all growth comes, provided you can recognize it, admit it, learn from it, rise above it and then try again”. Dee Hock (fundador de Visa).

El libro como comentaba al principio es benéfico. Todos los beneficios van a la Fundación Ayuda Efectiva, fundada por Pablo Melchor, uno de los coautores. La Fundación se dedica a través de los datos, a elegir los proyectos en que se salvan más vidas por euro. Se trata de una visión que los emprendedores entendemos muy bien, es una visión racional, en la que los números mandan.

Como muestra, decir que tienen un programa por el que se proporcionan mosquiteras rociadas con insecticidas de larga duración, que se estima salvan una vida por cada 4.500 €, u otro de suplementación de vitamina A para niños, que salva una vida por cada 3.500 €. Si no te interesa leer el libro, pero quieres donar a alguno de sus programas, lo puedes hacer en la página del libro en la fundación.

Finalmente tuvimos la suerte de que el libro accediera a presentarlo Susanna Griso, una comunicadora excepcional. Si alguien tiene interés en ver el vídeo de la presentación, puede hacerlo en el enlace a continuación:

Si tienes comentarios sobre el libro, quieres comentar lo que has aprendido de un fracaso personal o simplemente nos quieres dejar una opinión sobre el tema, eres bienvenido/a.