Hemos lanzado un nuevo fondo de fondos, Indexa mercados privados 2026 FCR, en colaboración con Indexa Capital (que forma parte del mismo grupo que nosotros).

Es un fondo diversificado globalmente entre gestoras, activos y divisas, con el que pensamos proporcionar al partícipe exposición global a mercados privados (acciones privadas, deuda privada, infraestructuras) con pesos parecidos a su inversión en el mundo. Y además queremos hacerlo con bajas comisiones.

Lo pueden contratar online en Bewater los inversores profesionales a partir de 5.000 € y los inversores particulares a partir de 100.000 € o, en Indexa, en unas semanas a partir de 10.000 € (para clientes con una inversión total en Indexa de más de 90.000 € sin incluir lo invertido en el fondo de mercados privados).

Es nuestro primer fondo de fondos, en el que elegimos los fondos y las gestoras en las que queremos invertir, en lugar de elegir las compañías en las que invertimos.

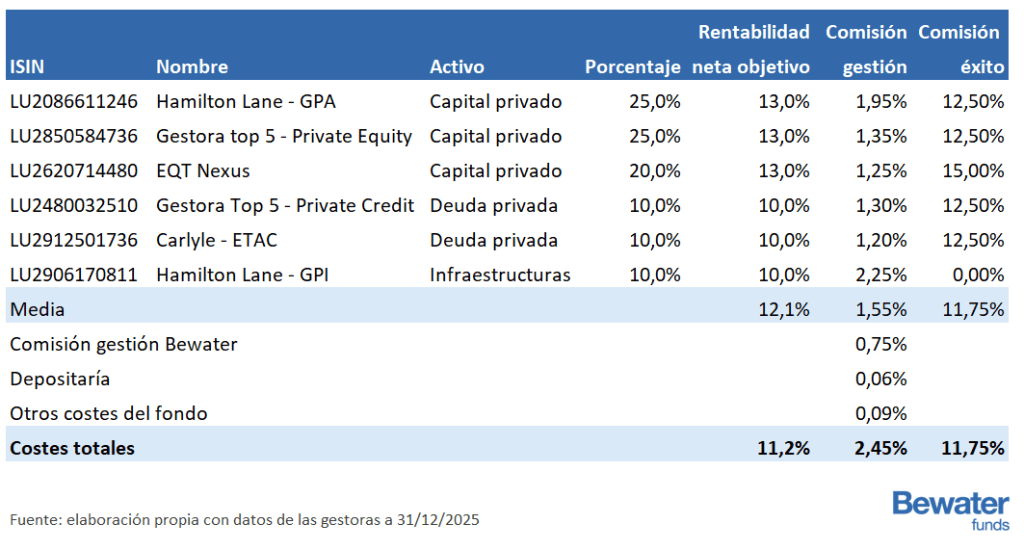

Este fondo tiene un pronóstico de rentabilidad del 11,2 % anual neto de comisiones, combinación de pronósticos proporcionados por las gestoras menos sus comisiones, unos costes asociados de 0,75 % a 0,25 % de comisión de gestión (en función del dinero comprometido), 0,15 % de otros costes y 0 % de comisión de éxito. Incluyendo el coste de los fondos subyacentes, los costes totales son de 2,45 % anuales más una comisión de éxito media de 11,75 % cobrada por las gestoras de los fondos subyacentes. El pronóstico de volatilidad es del 22,1 %.

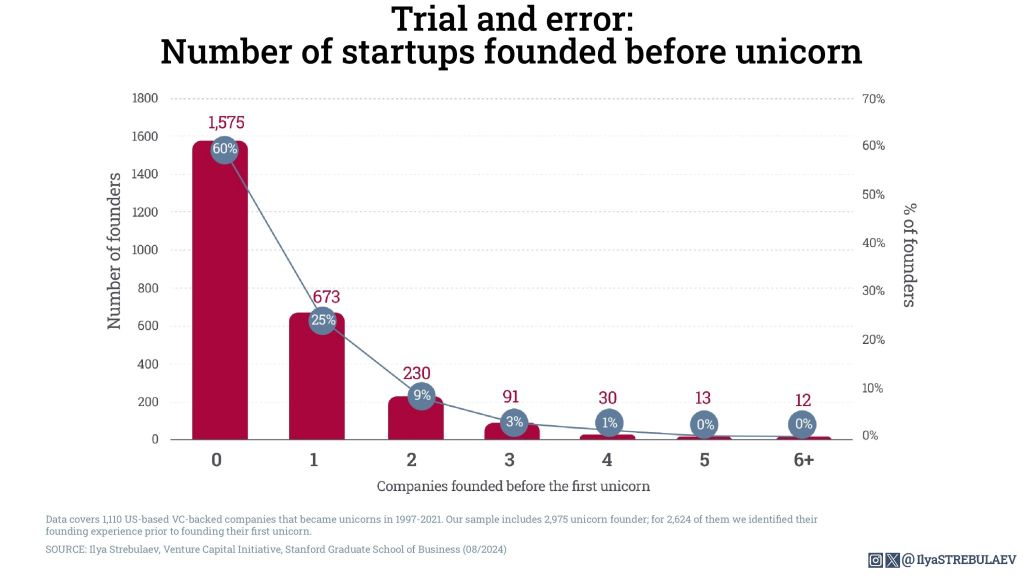

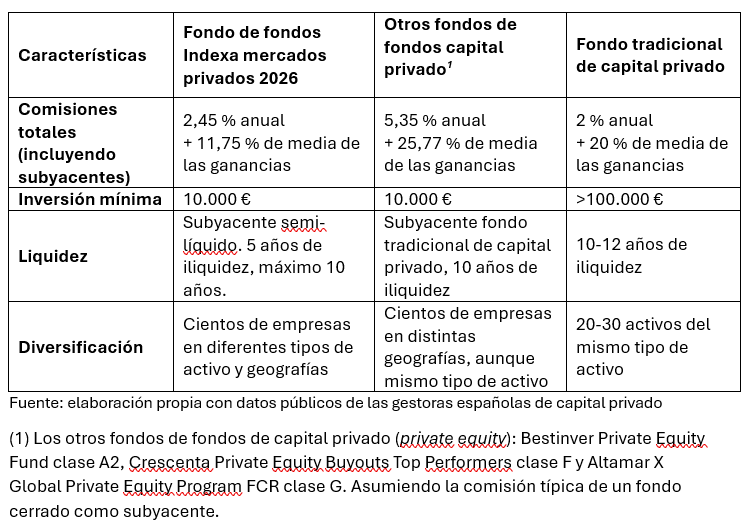

Si comparamos con otras alternativas en el mercado, tenemos lo siguiente (ejercicio realizado para alguien que quiera invertir 10.000 €):

¿Por qué pensamos que es el mejor fondo de fondos de mercados privados?

Primero porque creemos que podemos añadir valor, creando un fondo de fondos con gran diversificación, acceso a las mejores gestoras, menores costes y mayor liquidez que los fondos de fondos disponibles en el mercado español (aunque será un fondo de capital riesgo cerrado, vamos a intentar desinvertir a partir del final del quinto año).

Segundo, porque a través de Indexa Capital podemos dar acceso a los inversores particulares, a partir de 10.000 € de inversión, a un producto al que antes solo tenía acceso la banca privada.

Tercero, porque tenemos el talento en el grupo (Indexa y Bewater) para seleccionar las mejores gestoras y fondos para nuestros partícipes.

Inversión en mercados privados diversificados

Recordemos por qué es interesante invertir en mercados privados (acciones y deuda de empresas no cotizadas):

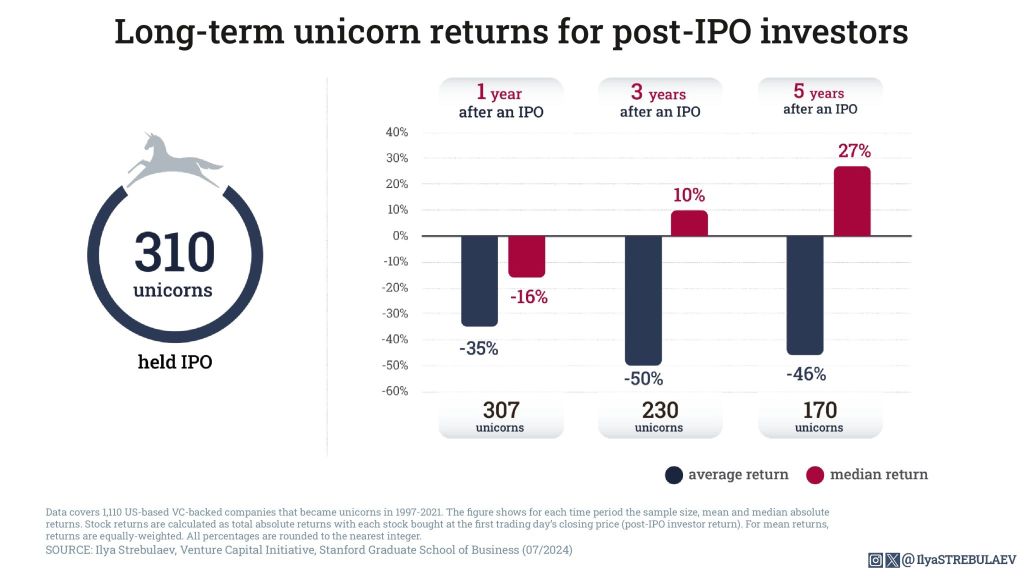

- Mayor rentabilidad: los mercados privadoshan ofrecido rentabilidades superiores a los mercados públicos, a cambio de asumir un mayor riesgo de iliquidez, ya que el capital suele permanecer inmovilizado durante largos periodos. Según datos de Cambridge Associates, los fondos de capital privado generaron entre 3 y 5 puntos porcentuales anuales más de rentabilidad que los índices bursátiles globales durante los últimos 20 años.

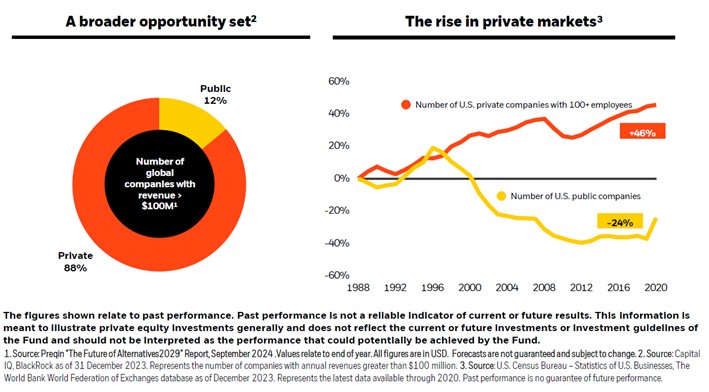

- Complemento de la inversión en mercados globales: los mercados privados son una parte muy significativa de la capitalización global y además esta participación va en aumento porque las compañías permanecen más tiempo fuera de los mercados organizados. Invirtiendo en mercados privados, estamos también aumentando la diversificación de nuestra cartera.

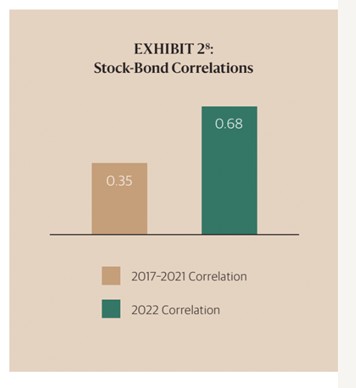

3. Mayor diversificación: añadimos un activo que descorrelaciona nuestras inversiones con los mercados públicos. Hace años se pensaba que una cartera que tuviera un 60 % invertido en renta variable y un 40 % en renta fija estaba suficientemente diversificada. Sin embargo, la diversificación se puede mejorar introduciendo mercados privados en nuestras inversiones. De 2017 a 2021, la correlación entre las bolsas mundiales y los bonos mundiales fue del 0,68 (1 significaría correlación perfecta, 0 correlación nula y -1 correlación inversa). La correlación en ese período fue de tan solo el 0,35 entre los mercados privados y las bolsas mundiales (fuente: Blackstone, Essentials of Private Markets Brochure 2025).

Una vez hemos establecido las ventajas de invertir en mercados privados, veamos ahora cómo podemos crear un producto que sea mejor que lo que ya existe en el mercado.

Gran diversificación

Siguiendo la filosofía de Indexa, hemos constituido un fondo con la mayor diversificación y que se acerque, lo más posible, al concepto de indexación en los mercados privados.

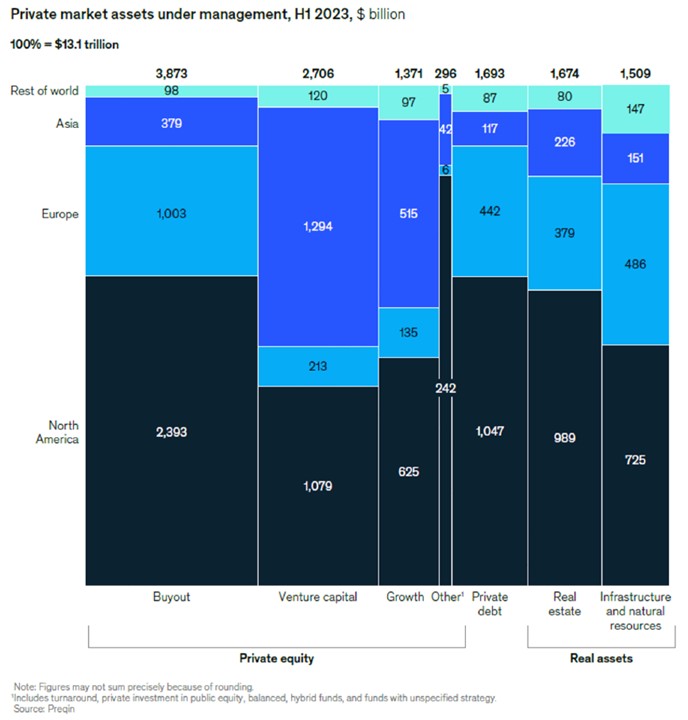

En cuanto a diversificación por tipo de activo, el universo de mercados privados era de 13,1 billones de dólares (trillones americanos) en la primera mitad de 2023 (fuente: McKinsey).

De ellos, 1,7 billones de dólares (T$) pertenecían a Real Estate (inversiones inmobiliarias), que hemos descartado. No lo incluimos en el fondo: primero, porque en España la inmensa mayoría de inversores ya está expuesta a los inmuebles; segundo, porque los resultados de los últimos años no son satisfactorios; tercero, porque creemos que ya hay muchas opciones para invertir en el sector en España, algunas con mejor tratamiento fiscal.

Los 11,4 T$ restantes los tomaremos como el mercado. 8,3 T$, el 72 %, corresponde a inversiones en acciones de compañías privadas (la suma de buyout, venture capital, growth y otros).

Otros, 1,4 T$ un 15 %, pertenecen a crédito a compañías privadas (private debt). Los restantes 1,5 billones de dólares, 13 %, pertenecen a infraestructuras (aeropuertos, puertos, parques solares, autopistas, centros de datos, etc.).

Como vemos en la siguiente imagen, geográficamente, el mercado sin incluir inversiones inmobiliarias (real estate), se divide en: 6,1 T$, 54 %, en Estados Unidos; 2,3 T$, 20 %, en Europa; el resto, 3 T$, 26 %, en inversiones en el resto del mundo.

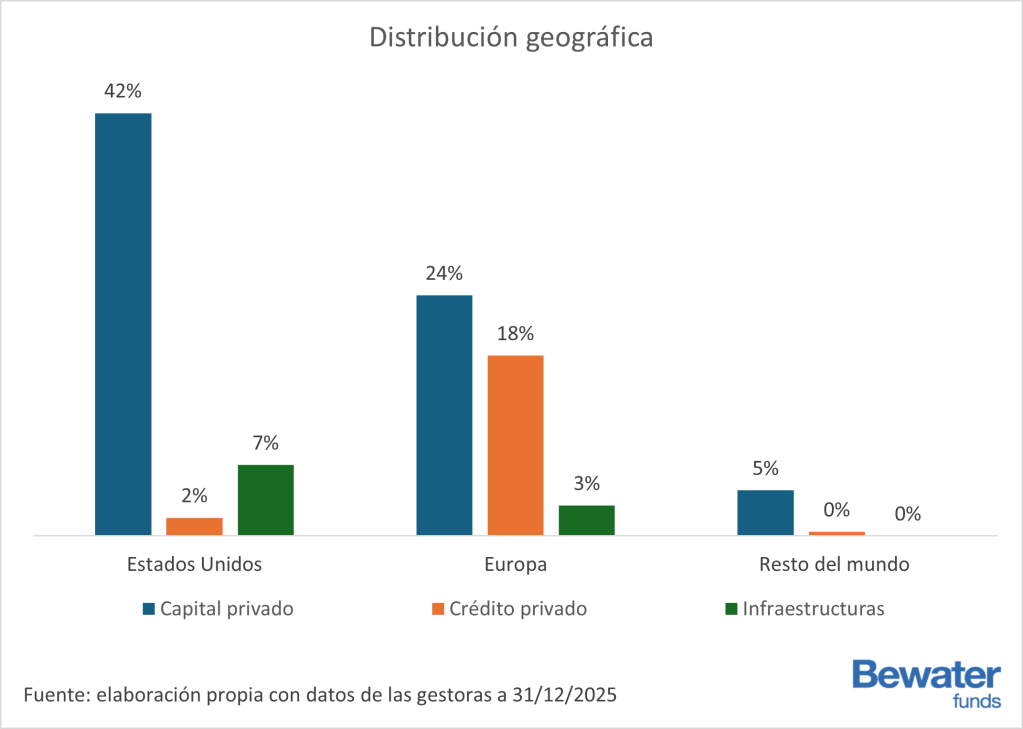

Como veremos a continuación, hemos diseñado un producto que invierte tratando de seguir de cerca la exposición del mercado: 70 % acciones en compañías privadas, 20 % en deuda privada y 10 % en infraestructuras.

Además, hemos conseguido que esté diversificado geográficamente, un 51 % en Estados Unidos, un 44 % en Europa y un 5 % en el resto del mundo. La razón por la que hemos sobreponderado Europa frente al resto del mundo es doble. Por una parte, para la parte de crédito a empresas queríamos reducir la exposición al dólar. Por otra, hay aún restricciones importantes de acceso a ciertas categorías de mercados privados en Asia (notablemente en China).

También va a estar diversificado en moneda. Nuestra estimación es que estará expuesto 50% USD, 50 % €, aunque podría variar en función de las inversiones realizadas por los fondos subyacentes. Aunque las clases de los fondos en que se va a invertir están en euros, la divisa subyacente, en general, no se cubre.

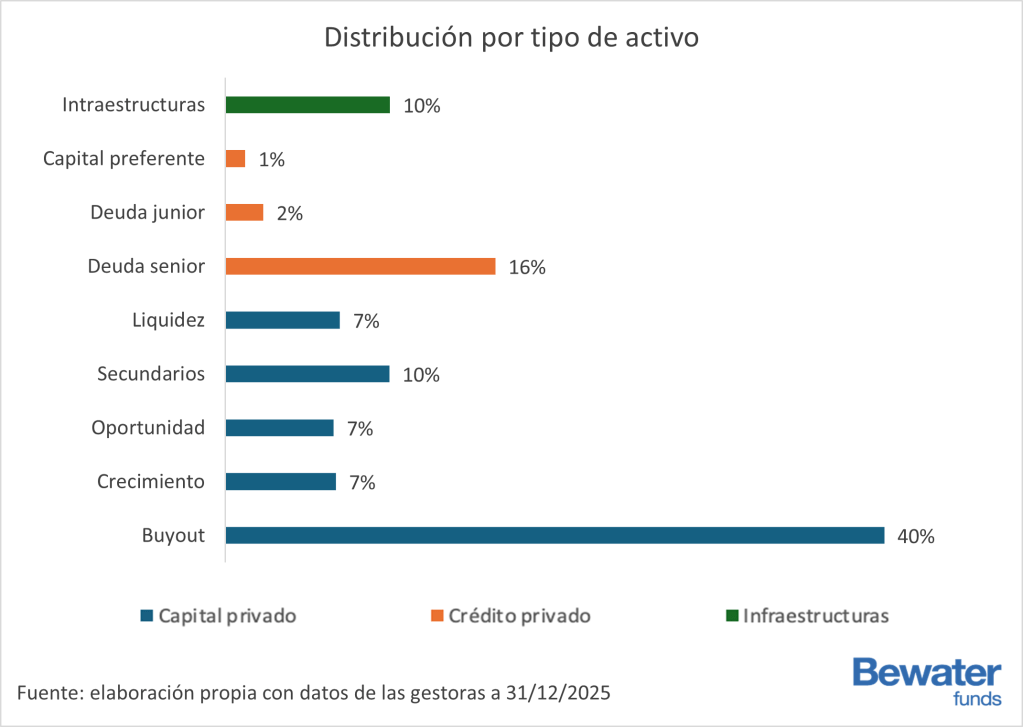

También estará diversificado por tipo de activo. En la siguiente gráfica vemos la distribución por tipo de activo:

Infraestructuras: inversión en activos esenciales como energía, transporte, telecomunicaciones o concesiones, con flujos de caja estables y a largo plazo.

Capital preferente: instrumentos híbridos entre deuda y capital que tienen prioridad sobre el capital ordinario pero menor protección que la deuda senior.

Deuda junior: deuda subordinada a la deuda senior, con mayor riesgo y mayor rentabilidad potencial.

Deuda senior: préstamos con prioridad de cobro dentro de la estructura de capital de una empresa, normalmente respaldados por garantías.

Liquidez: activos o estrategias con mayor capacidad de reembolso y disponibilidad, utilizados para gestionar la liquidez de la cartera.

Secundarios: compra de participaciones existentes en fondos o activos privados a otros inversores que buscan liquidez antes del vencimiento.

Oportunidad: estrategias flexibles que invierten en situaciones especiales como reestructuraciones, activos infravalorados o dislocaciones de mercado, con mayor riesgo y potencial de retorno.

Crecimiento: inversión en empresas ya establecidas que necesitan capital para expandirse, entrar en nuevos mercados o acelerar su desarrollo, sin necesidad de tomar el control total.

Buyout: adquisición de una participación mayoritaria —habitualmente el control total— en una empresa madura, financiada en parte con deuda, con el objetivo de crear valor operativo y financiero y desinvertirla en un horizonte medio plazo.

Acceso a las mejores gestoras

Hasta hace muy poco el acceso a las mejores gestoras estaba vetado a unos pocos inversores, en muchos casos institucionales. Tamaños mínimos de inversión de 5 M€ eran habituales en la industria.

Además, como dichas gestoras tenían mayor demanda de la que podían atender, incluso teniendo el dinero mínimo para invertir, a menudo solo permitían invertir a ciertos inversores con los que tenían relaciones privilegiadas.

Esto ha cambiado recientemente: primero porque dichas gestoras se han lanzado a crear fondos de mayor tamaño; segundo porque se ha encontrado la manera de hacer más atractivo el producto para el público masivo, los fondos evergreen (de los que hablaremos más adelante); tercero porque han surgido plataformas que permiten agrupar las órdenes de inversores de menor tamaño solucionando los problemas operacionales de las gestoras. Por último, porque ha habido movimientos regulatorios tanto en Europa como en Estados Unidos favoreciendo el que mayor número de inversores pueda acceder al producto.

Por ello, tenemos acceso ahora a las mejores gestoras del mercado. De entre ellas, hemos elegido las siguientes firmas y productos para nuestro primer fondo de fondos:

- Hamilton Lane Global Private Assets fund (GPA): es un fondo semi-líquido de capital privado gestionado por Hamilton Lane, una gestora de fondos de fondos con más de 930 mil millones de activos bajo gestión (30/09/2025). El fondo se encuentra diversificado globalmente y tiene más de 220 inversiones: Un 50 % en empresas de forma directa a través de plataforma de inversión, y un 50 % a través de fondos de secundario. Tiene una comisión de gestión de 1,95 % anualizada y una comisión de éxito del 12,50 % sobre cada una de las inversiones del fondo, cobrada trimestralmente, con un hurdle del 8 % (si el fondo obtiene menos del 8 % anual no cobra comisión de éxito). El fondo permite la posibilidad de obtener liquidez mensual con un máximo del 5 % del valor total del fondo cada trimestre.

- Top 5 gestora mundial Private Equity Strategies Fund: es un fondo evergreen de private equity gestionado por Top 5 gestora mundial, quien se encuentra entre las cinco gestoras de capital privado más grande del mundo con más de 380 mil millones de euros de activos bajo gestión (31/03/2025). El fondo se encuentra diversificado globalmente e invierte en más de 65 empresas de forma directa a través de su plataforma de inversión. Tiene una comisión de gestión de 1,35 % anualizada y una comisión de éxito del 12,50 % sobre el valor liquidativo del fondo, pagado trimestralmente, con un hurdle del 5 %. El fondo permite la posibilidad de obtener liquidez mensual con un máximo del 3 % del valor total del fondo cada trimestre.

- EQT Nexus fund (ENXF): es un fondo evergreen de private equity gestionado por EQT, quien se encuentra entre las cinco gestoras de capital privado más grandes del mundo con más de 246 mil millones de euros de activos bajo gestión (31/12/2024). El fondo se encuentra diversificado globalmente e invierte un 60 % en fondos propios de EQT y un 40 % en inversiones directas a través de su plataforma de inversión. Tiene una comisión de gestión de 1,25 % anualizada y una comisión de éxito del 15 % sobre el valor liquidativo del fondo, cobrado trimestralmente, con un hurdle del 5 %, sobre las inversiones directas. Sobre los fondos subyacentes el fondo de Nexus no paga comisiones de gestión, pero sí comisión de éxito. El fondo permite la posibilidad de obtener liquidez mensual con un límite del 5 % del valor total del fondo cada trimestre.

- Top 5 gestora mundial European Private Credit Fund: es un fondo evergreen de crédito privado gestionado por Top 5 gestora mundial. El fondo se encuentra diversificado en Europa e invierte en más de 125 posiciones a través de su plataforma de préstamos directos. Tiene una comisión de gestión de 1,30 % anualizada y una comisión de éxito del 12,5 % sobre el valor liquidativo del fondo, cobrado trimestralmente, con un hurdle del 5 %. El fondo tiene posibilidad de obtener liquidez con un máximo del 2 % del valor total del fondo mensual y 5 % trimestral.

- Carlyle European Tactical Private Credit Fund (ETAC): es un fondo evergreen de crédito privado gestionado por Carlyle, quien se encuentra entre las diez mayores gestoras de mercados privados del mundo, con 156 mil millones de euros de activos bajo gestión (31/12/2024). El fondo se encuentra diversificado en Europa e invierte en más de 100 posiciones a través de su plataforma de préstamos directos. Tiene una comisión de gestión de 1,20 % anualizada y una comisión de éxito del 12,50 % sobre el valor liquidativo del fondo, cobrado trimestralmente, con un hurdle del 4 %. El fondo permite posibilidad de obtener liquidez mensual limitada al 5 % del valor total del fondo cada trimestre.

- Hamilton Lane Global Private Infrastructure Fund (GPI): es un fondo evergreen de infraestructuras gestionado por Hamilton Lane. El fondo se encuentra diversificado globalmente, el 50 % lo gestionan a través de su plataforma de inversión directa y el otro 50 % a través de secundarios. Tiene una comisión de gestión de 2,25 % anualizada sin comisión de éxito. El fondo permite la posibilidad de obtener liquidez mensual limitada al 5 % del valor total del fondo cada trimestre.

Menores costes

Como hemos comentado ya más arriba, el fondo tendrá una comisión de gestión de 0,75 % para inversiones de menos de 1 millón € (M€), 0,50 % para inversiones de 1 a 5 M€ y 0,25 % para inversiones de más de 5 M€ y, carece de comisión de éxito. Esto supone un ahorro significativo frente a otros productos comparables en el mercado, como se puede ver en la tabla de más abajo.

Por otro lado, los fondos de mercados privados son fondos con comisiones elevadas. Hemos priorizado aquellas gestoras y productos que, teniendo un pronóstico de rentabilidad adecuado, tienen unas menores comisiones frente a su competencia.

Aun así, como se puede ver en la siguiente tabla, la media de costes de los fondos en los que invertimos es de 1,55 % de comisión de gestión (sobre el dinero invertido) y 11,75 % de comisión de éxito. Añadiendo la comisión de gestión de Bewater y otros costes (depositaría, CNMV, etc.) tenemos un total de 2,45 % de comisión de gestión y otros costes y 11,75 % de comisión de éxito.

A notar que no es raro encontrar fondos de fondos en el mercado con comisiones recurrentes cercanas al 4 % anual y 30 % de comisión de éxito sobre el dinero invertido.

Podemos hacer otro tipo de comparación. Por ejemplo, analizar los fondos de fondos en el mercado pero, mirando tan solo las comisiones del vehículo sin tener en cuenta las comisiones de los fondos subyacentes. Un fondo de fondos habitualmente carga 1,15 % anual (1 % más gastos) y 10 % comisión de éxito. Las comisiones de nuestro fondo de fondos son del 0,90 % anual y del 0 % comisión de éxito. Para un fondo que diera una rentabilidad del 12,1 % anual antes de comisiones, la diferencia sería un 61 % de ahorro en comisiones.

Potencial mayor liquidez

Los fondos evergreen o semi-líquidos son vehículos de inversión sin vencimiento fijo, lo que significa que permiten a los inversores entrar y salir periódicamente con ciertas condiciones. Ofrecen una liquidez parcial, por ejemplo, mensual o trimestral, y normalmente limitada al 5 % del volumen total del fondo, a pesar de invertir en activos tradicionalmente ilíquidos, como los del mercado privado.

En nuestro caso, los preferimos porque ofrecen flexibilidad: permiten cierta liquidez cuando la necesitamos, sin tener que esperar al vencimiento completo del fondo. Además, proporcionan acceso a los mercados privados con costes algo más bajos en el corto plazo que los fondos cerrados tradicionales.

La regulación actual en España aún no permite la creación de fondos semi-líquidos accesibles a los inversores, por lo que Bewater ha creado un fondo cerrado para nuestros clientes, “Indexa mercados privados 2026”, con las siguientes fases:

• Un periodo de comercialización hasta finales de 2026.

• Un periodo de mantenimiento de la inversión de 5 años.

• A partir del final del año 5, comenzará la fase de desinversión y la devolución del dinero a los clientes, que podrá extenderse hasta 5 años más (es decir, hasta el año 10), momento en el que se completará la devolución del capital a los partícipes.

Si todo va bien, se podrá devolver el dinero pasados cinco años y tres meses, ya que venderemos todas nuestras posiciones y al ser un fondo de tamaño reducido en comparación con los fondos subyacentes, estará por debajo del cap (límite) trimestral del 5% del tamaño de cada fondo.

Por el contrario, en una situación de stress de mercado, en que todos los inversores quieran vender a la vez, posiblemente se sobrepasará el cap alargando el período de desinversión, que en principio se puede ir hasta los 8 años o incluso hasta 10 si necesitamos usar las prórrogas disponibles.

Quien puede invertir (democratización del acceso al fondo)

En general pueden invertir directamente a través de Bewater:

- Inversores profesionales.

- Inversores minoristas que pidan ser tratados como profesionales.

- Aquellos inversores minoristas que pasen nuestro test de conveniencia y además se comprometan a invertir al menos 100.000 € en el producto.

Además, pueden suscribir el fondo aquellos inversores que firmen un contrato de asesoramiento con Indexa Capital, lo que requiere antes ser cliente de Indexa.

Dichos clientes deberán tener con Indexa una inversión total superior a 90 mil € , incluyendo todos los servicios salvo el importe en mercados privados, y podrán indicarle su interés en invertir hasta un 10 % de su inversión total en este fondo con un mínimo de inversión de 10 mil €.

Este este caso, firmarán un contrato de asesoramiento con Indexa quien evaluará con un test si el servicio es efectivamente conveniente e idóneo para él.

Talento para elegir

Dentro del equipo contamos con:

- Unai Ansejo, con experiencia invirtiendo en fondos y fondos de fondos de capital privado para Itzarri desde el año 2010 al año 2021, además de su experiencia gestionando en Bewater.

- Ramón Blanco y François Derbaix, quienes gestionan más de 20 M€ en los fondos de Bewater.

- Carlota Corral, directora de inversiones en Indexa Capital quien cogestiona más de 4.700 M€ en activos líquidos.

Fiscalidad

Al tratarse de un Fondo de Capital Riesgo (FCR) español que invierte más del 60 % en capital privado, las personas jurídicas que inviertan en él tributarán en el Impuesto sobre Sociedades, a un tipo efectivo aproximado del 1,25 % sobre las plusvalías obtenidas. Esto se debe a que estas rentas pueden beneficiarse de una exención del 95 % (1,25 % = 5 % * 25 % Impuesto de sociedades).

En el caso de inversores particulares, las plusvalías tributan como ganancias patrimoniales en el IRPF, con tipos entre el 19 % y el 28 %, dependiendo del importe total.

Cuándo se puede invertir

Se puede invertir en Indexa Mercados Privados 2026 desde hoy y hasta el 31 de diciembre de 2026. El 1 de enero de 2027 nuestra intención es lanzar al mercado Indexa mercados privados 2027 que podría tener modificaciones en su composición.

Podrás darte de alta online a través de nuestra página web \ Fondos diversificados, respondiendo a un breve test de idoneidad.

No dudes en contactar con nosotros para comentar cualquier duda que puedas tener.

Riesgos

El fondo presenta numerosos riesgos. La lista de los mismos se puede consultar en la página web de bewaterfunds, en su apartado de riesgos. Así mismo, también se pueden consultar en sus documentos legales (folleto, reglamento, DFI).