Recientemente he empezado a seguir al profesor Ilya Strabulaev en LinkedIn. Ilya es uno de los mayores expertos académicos en capital riesgo en general y en el análisis de unicornios en particular. Se denomina unicornios en el argot del capital riesgo a aquellas compañías privadas, no cotizadas en un mercado bursátil, y con una valoración de más de 1000 millones $ (M$).

Ilya es el David S. Lobel Professor en Private Equity (Capital Privado) en Stanford, una de las universidades cuyos alumnos han obtenido mayor tasa de éxito creando startups. Ya habíamos hablado de sus trabajos en otros posts:

- Las rondas sin inversor externo tienen mayor probabilidad de fracaso,

- ¿Es conveniente tener deuda cero en la empresa?,

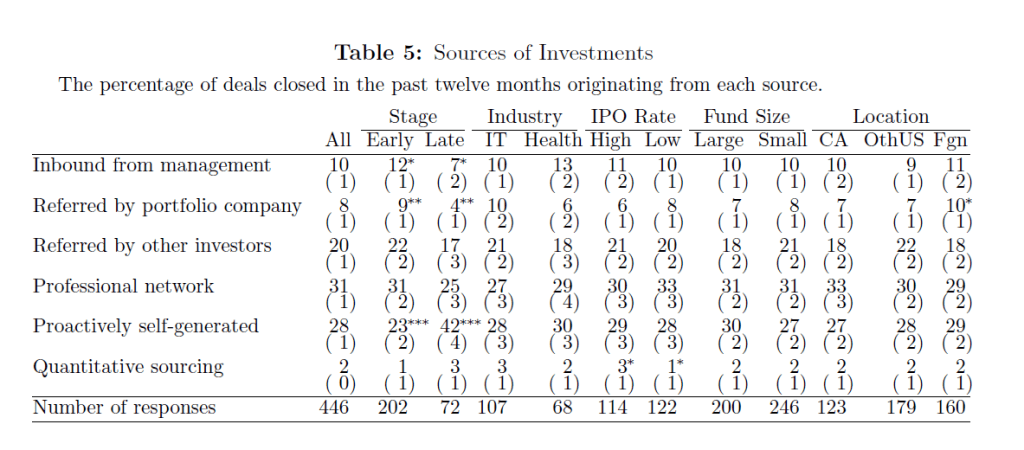

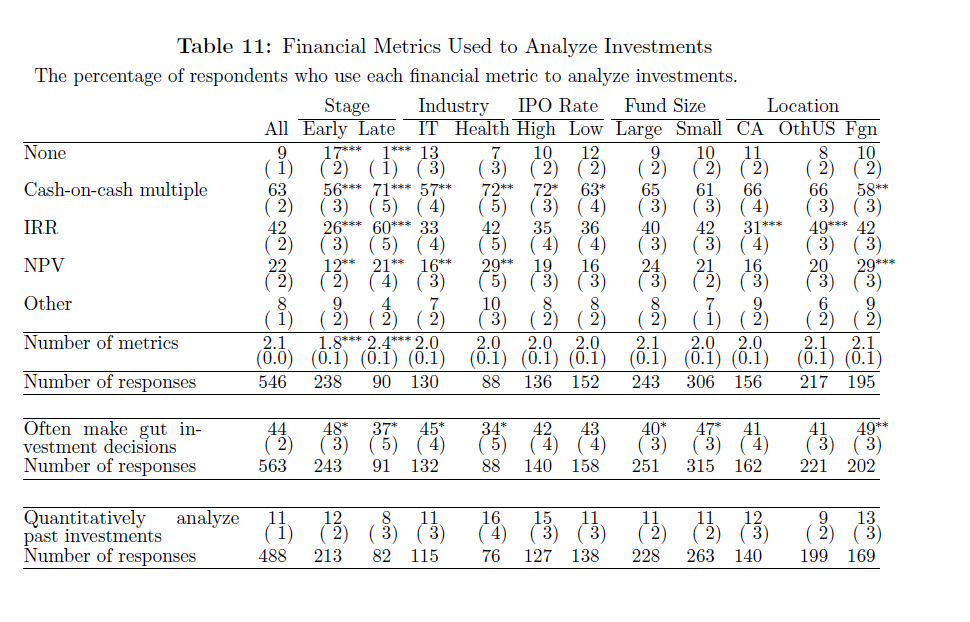

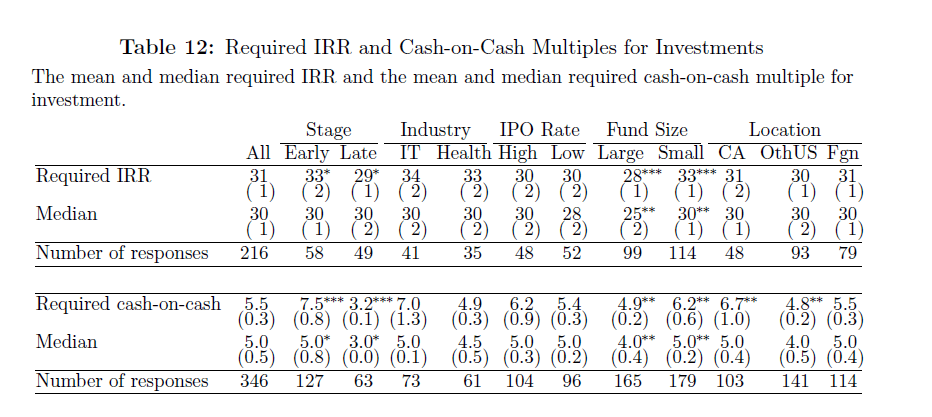

- ¿Cómo toman las decisiones los fondos de capital riesgo?,

- La cláusula antidilución puede llevar a desalinear intereses entre socios,

- Las acciones con cláusulas de liquidación preferente y antidilución valen más que las que no lo tienen.

El autor ha escrito un libro llamado The Venture Mindset, en el que analiza diversas características de las empresas unicornios: cómo se crean, cuántos fundadores tienen, cuál es el origen de éstos, cuánto tardan en salir a bolsa, cuál es el retorno para sus inversores, etc. Es un análisis muy completo de dicho grupo de sociedades.

En su perfil LinkedIn ha publicado algunos datos extraídos del libro que me han parecido curiosos y he creído interesante compartir.

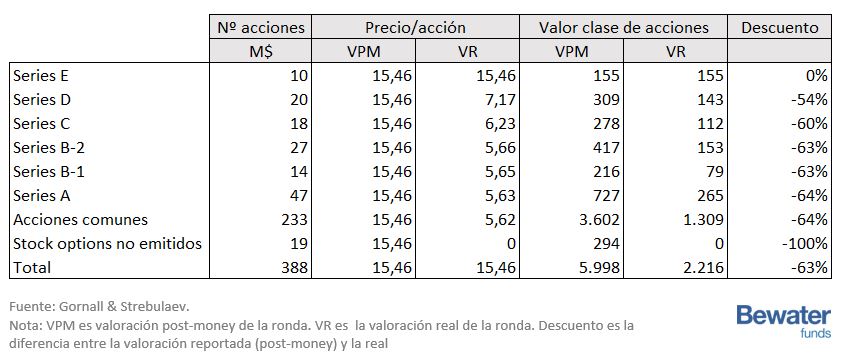

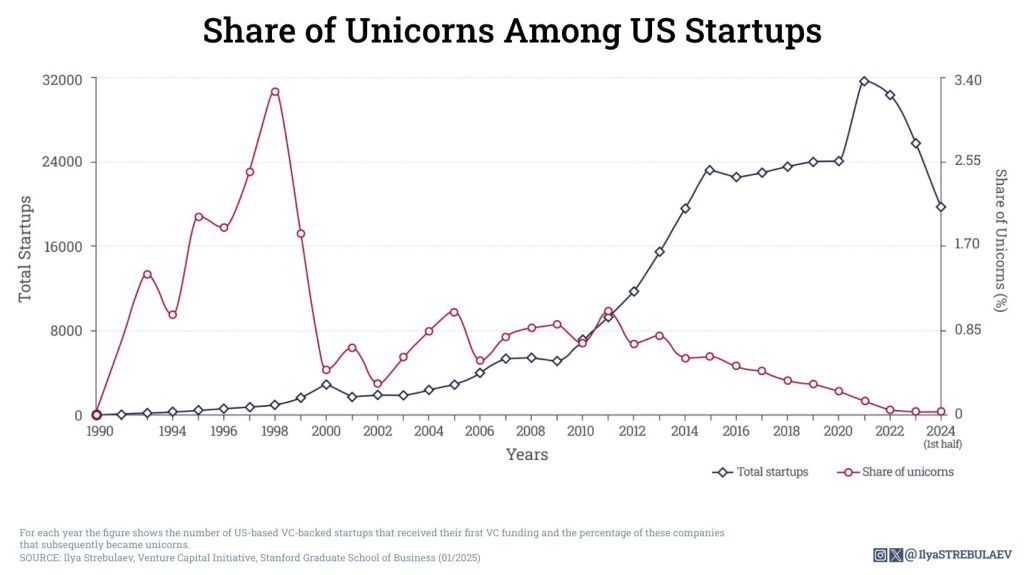

La probabilidad de que una startup con financiación de capital riesgo en Estados Unidos llegue al status de unicornio es del 0,8 % (media histórica).

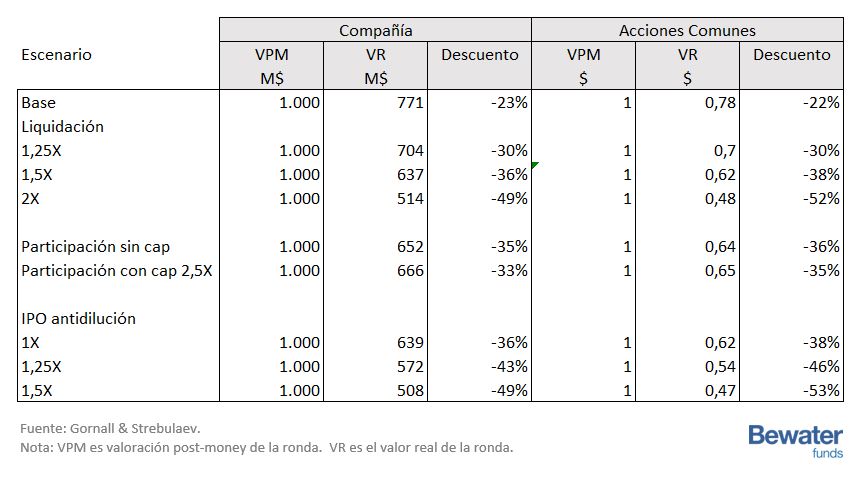

Se trata de una probabilidad baja. Lo que me llama la atención, es que muchos emprendedores perciben esta probabilidad como mucho más elevada, y preparan sus compañías para ello. Normalmente llegar a dicho estatus requiere invertir grandes cantidades de dinero, aceptar acuerdos con cláusulas asimétricas (liquidación preferente, antidilución, etc.), crecer aceleradamente y asumir mucho riesgo. Y en general, cuando asumes mucho riesgo como emprendedor, tienes una mayor posibilidad de quiebra de la empresa.

Nota: en el gráfico a continuación podemos observar que la probabilidad de llegar a valer más de 1000 M$ desciende mucho en los últimos años. Se debe a que a las startups creadas más recientemente han tenido poco tiempo todavía para convertirse en unicornios.

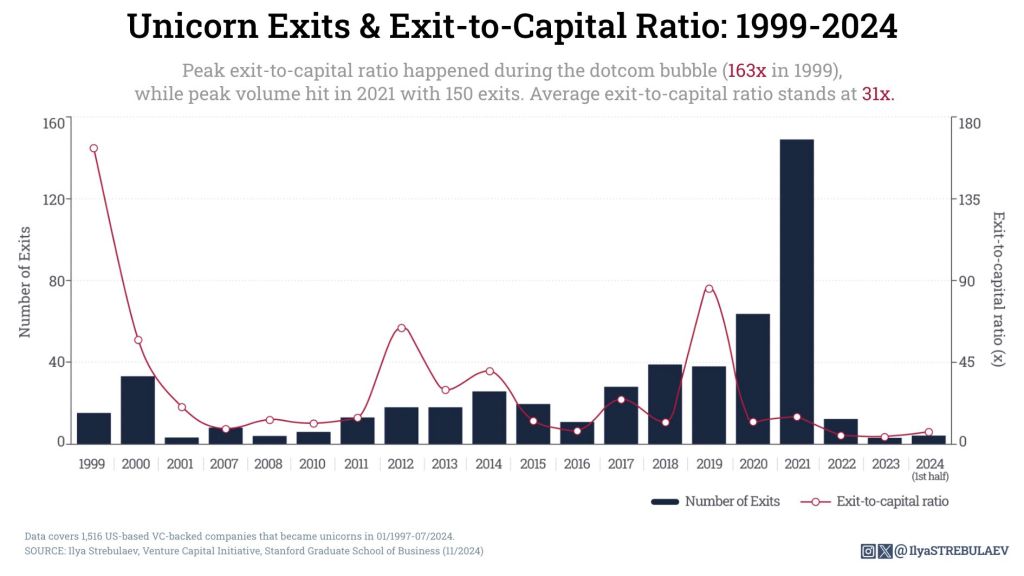

El retorno para los inversores en unicornios ha descendido de 163x a 5x en los últimos años.

El retorno, definido como la valoración de la sociedad obtenida en su venta dividida por el dinero invertido, fue excelente en 1999, en la primera ola de startups de internet. Los inversores multiplicaron su dinero por 163x. En 2019 siguió siendo excelente, 80x. Pero si miramos lo ocurrido después de la COVID-19, ya estamos hablando de tan solo 4 o 5x. Esto es, en la actualidad hay que invertir de media 200 M$ para que la empresa acabe valiendo 1000 M$.

En todo caso, multiplicar por 5 el dinero invertido en un espacio de 9 años (es lo que el estudio dice que se tarda de media en vender un unicornio) está muy bien, pensará el lector. Pues no tanto, porque en un fondo de capital riesgo es habitual que casi la mitad de las inversiones acabe en valor cero, y que los retornos del fondo se consigan con un 10-20 % de las mismas. Si este pequeño porcentaje de inversiones exitosas van a rentar tan solo cuatro o cinco veces el dinero invertido, no se van a poder conseguir los retornos prometidos a los inversores (en torno al 20 % anual).

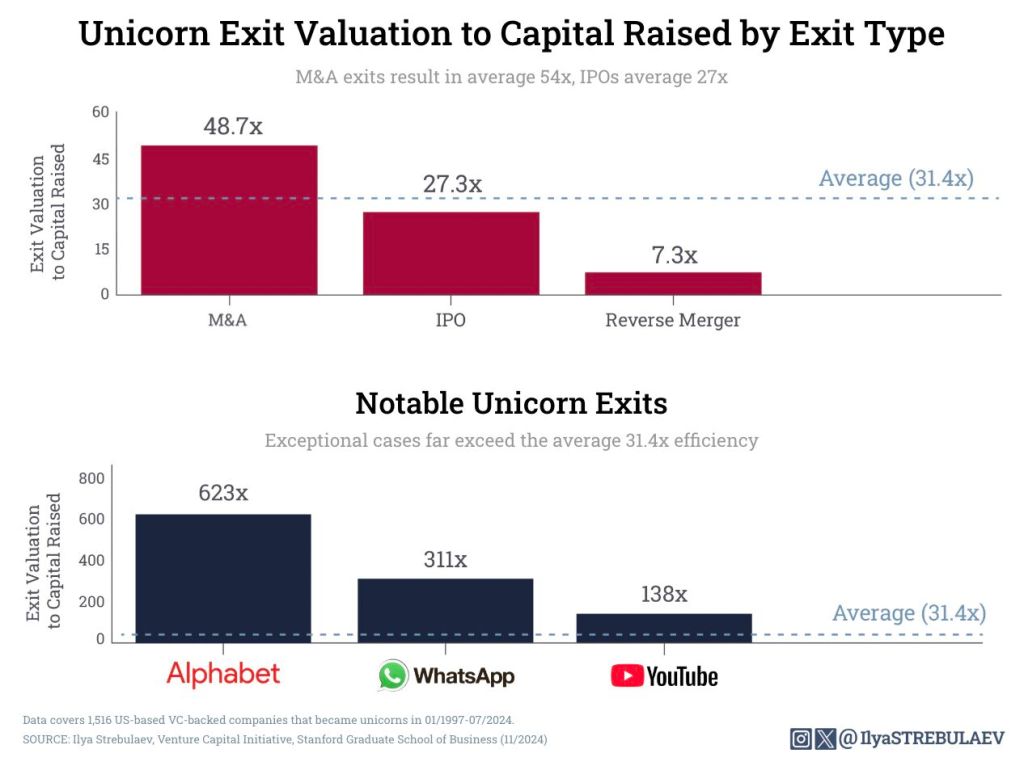

Los unicornios se venden mejor en transacciones de M&A.

El múltiplo de venta alcanzado por los inversores fue mayor si se realizó vía una venta privada que vía una salida a bolsa. En el gráfico puede observarse cómo los inversores obtuvieron 49x su dinero en las operaciones de M&A (fusiones y adquisiciones), mientras que aquellos que vendieron en una salida a bolsa, tan solo obtuvieron 27x de media.

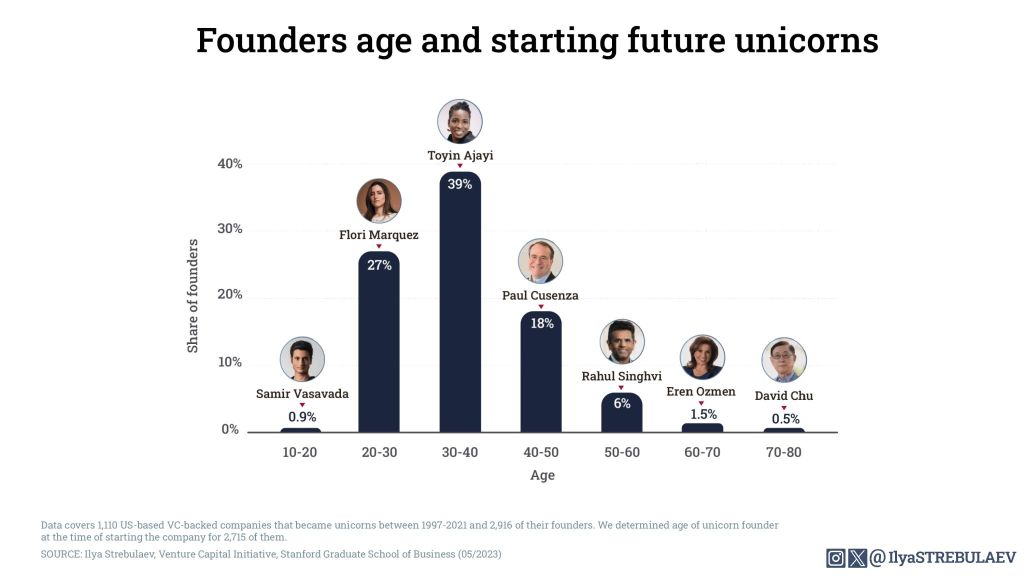

Los fundadores de unicornios no son tan jóvenes.

La mayoría de los fundadores de unicornios fundaron su compañía cuando tenían 30 años o más, siendo el grupo más numeroso el de entre 30 y 40 años. Sin embargo, sí son más jóvenes que el emprendedor de éxito mediano, que tenía 47 años en el momento de fundación de su empresa, del que ya hablamos en otro artículo: Cómo es el emprendedor de éxito, mitos y realidades.

Me encanta la imagen de David Chu, que fundó Atea, una exitosa compañía de productos farmacéuticos con más de 70 años.

El número de fundadores parece influir en la probabilidad de llegar a ser unicornio.

En el gráfico se puede ver cómo la probabilidad de éxito de construir un unicornio es superior a la de una muestra aleatoria a partir de 3 cofundadores. Las compañías con uno o dos cofundadores tendrían así menor probabilidad estadística de llegar a tal estatus.

Por otra parte, no deja de ser cierto que un 50 % de los unicornios tienen uno o dos cofundadores.

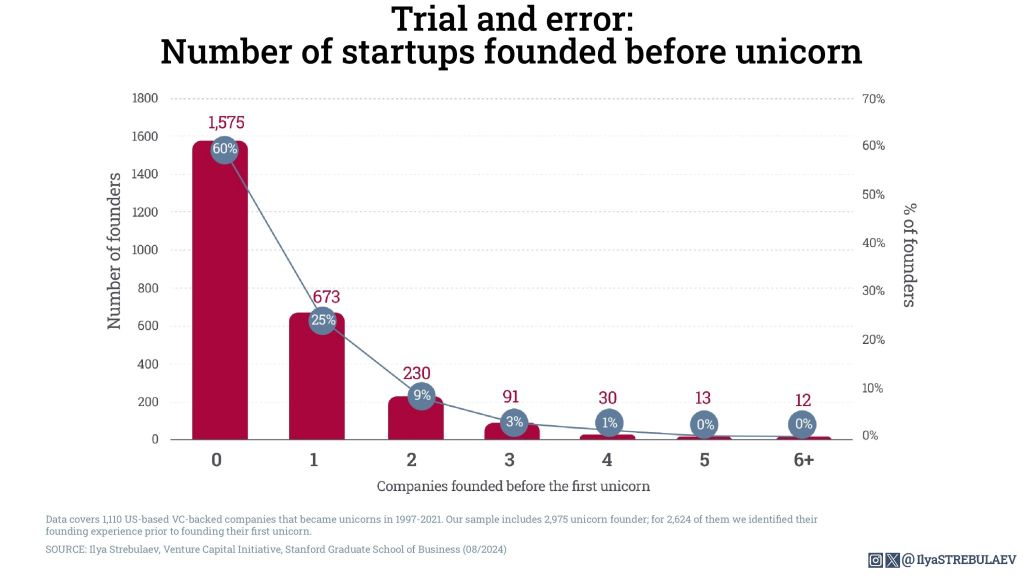

El 40 % de los fundadores de unicornios son emprendedores en serie.

El cuarenta por ciento de los fundadores de estas startups son emprendedores en serie, esto es, fundaron una o varias startups antes. La narrativa parecería ser: un emprendedor vende su primera empresa, gana algo de dinero y necesita un reto mayor. Como consecuencia, intenta crear una empresa más grande y ganar mucho más dinero. Pero, hay un 60 % que aciertan en su primer intento. ¿Suerte?

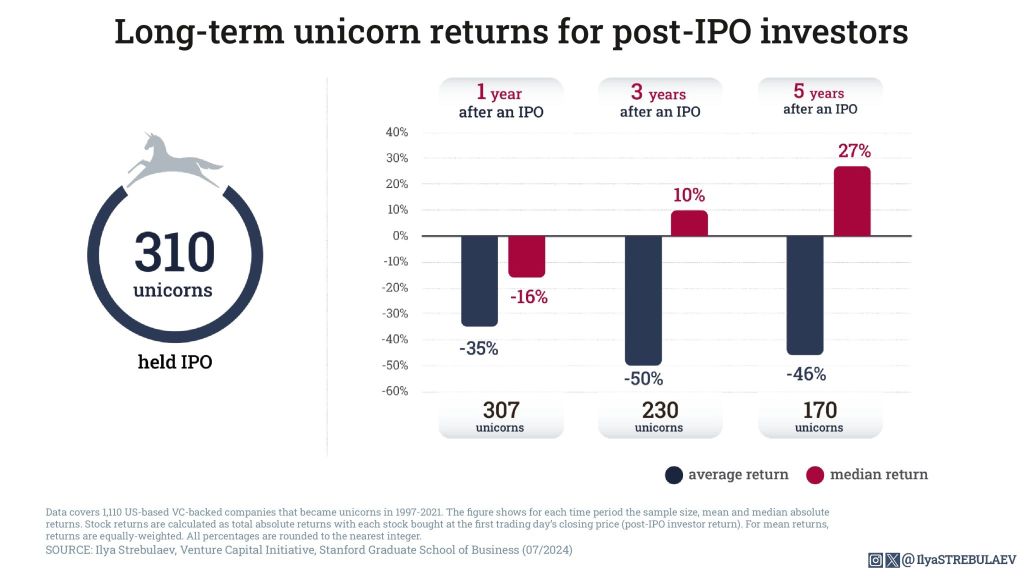

Invertir en un unicornio en la salida a bolsa parece poco rentable

Los unicornios que salieron a bolsa, de media perdieron un 50 % de su valor a los tres años de su debut bursátil. Parece que los vendedores de acciones (en general inversores financieros) negocian muy bien el precio, a costa de los clientes de los bancos colocadores, que compran demasiado caro.

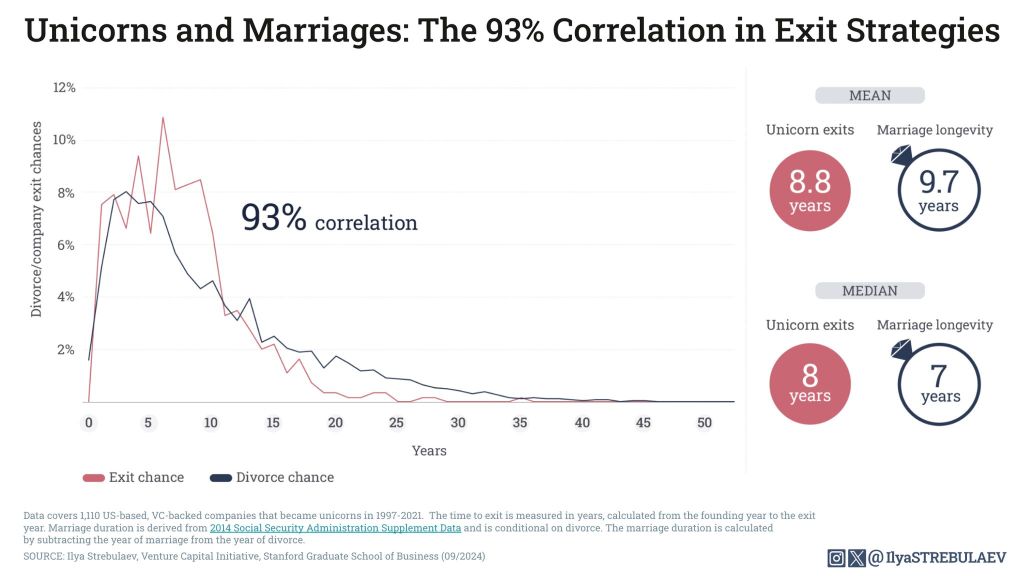

El tiempo de venta de un unicornio y de una pareja en divorciarse tienen gran correlación.

Hay 93 % de correlación entre las estadísticas de divorcios en Estados Unidos y la venta de los unicornios. Se tarda nueve años de media en crear y vender un unicornio y 10 años de media en casarse y divorciarse. ¿Será porque los equipos emprendedores se parecen a un matrimonio, y tras 9 años, la gente quiere seguir caminos diferentes?